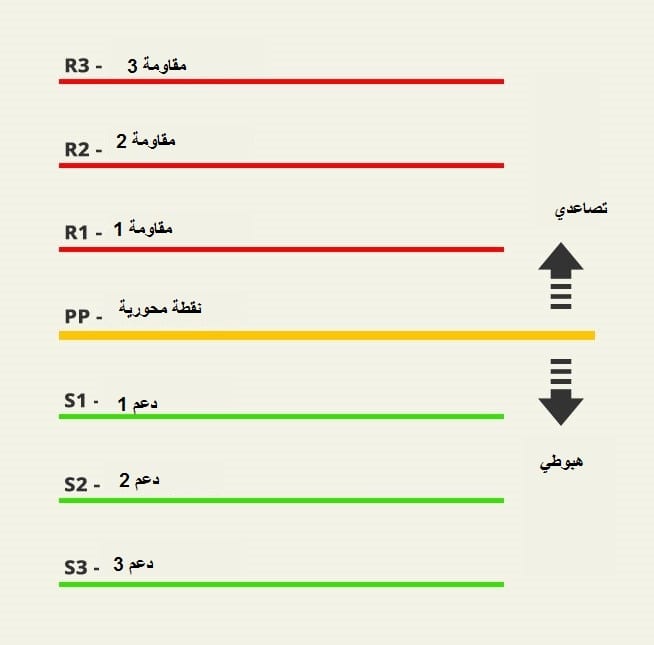

السؤال الأول هو ما هي النقطة المحوريه؟ النقطة المحورية هي مؤشر تحليل فني ، أو مجموعة حسابات ، تستخدم لتحديد الاتجاه العام للسوق عبر أطر زمنية متعددة. النقطة المحورية نفسها هي ببساطة متوسط الأسعار المرتفعة والمنخفضة والإغلاق في جلسات التداول السابقة. بمجرد تحديد نقطة محورية ، يُعتقد أن التداول إلى الأمام فوق النقطة المحورية يشير إلى شعور عام صعودي مستمر ، في حين يشير التداول تحت النقطة المحورية إلى شعور عام هبوطي.

تعتبر النقطة المحورية هي الأساس للمؤشر ، ولكنها تتضمن أيضًا مستويات دعم ومقاومة أخرى يتم توقعها استنادًا إلى حساب النقطة المحورية. كل هذه المستويات تساعد المتداولين على معرفة أين يمكن أن يواجه السعر الدعم أو المقاومة. إذا تحرك السعر خلال هذه المستويات ، فإنه يتيح للمتداولين معرفة أن السعر يتجه في اتجاه معين.

انا اعلم بماذا تفكر؟ هذا هو مجموعة كبيرة من الكلمات تعطيني مرتكز. النقطة المحورية هي المكان الذي اشترت وباعت فيه خوارزميات الكمبيوتر (والتي سنشير إليها باسم algos في هذه المقالة) في الماضي. غالبية عمليات البيع والشراء في السوق هذه الأيام تتم بواسطة هذه الalgos. تمامًا مثل تحديد التداولات خلال اليوم على إطارات زمنية منخفضة والتداول المتأرجح على إطارات زمنية أعلى. كلما ارتفع الإطار الزمني للمحور كلما كان أقوى.

هناك قول مأثور مفاده أن التاريخ لا يعيد نفسه ، ولكنه في بعض الأحيان يفعل. في عالم التداول التاريخ يعيد نفسه ، وإذا كنت متداولاً لا تفهم التاريخ وعلاقته بحركة السعر ، فأنت لم تصل إلى كامل إمكاناتك كمتداول. في الواقع ، يقوم الأساس للعديد من المبادئ في التداول على ذلك كحقيقة ثابتة. كل يوم تداول فريد من نوعه ولكن كل يوم تداول هو نسخة طبق الأصل من يوم تداول سابق في الماضي. أعلم أن عينيك ربما تكونا قد تغافلتا عن قراءة ذلك ، لكنها حقيقة عالمية يفهمها أنجح المتداولين. كل يوم في الأسواق يتغير بعض اللاعبين ، تتغير الأسماء ، لكن الشيء الذي لا يتغير أبدًا هو علم النفس البشري. هذا هو السبب في أن المحاور تعمل بشكل جيد.

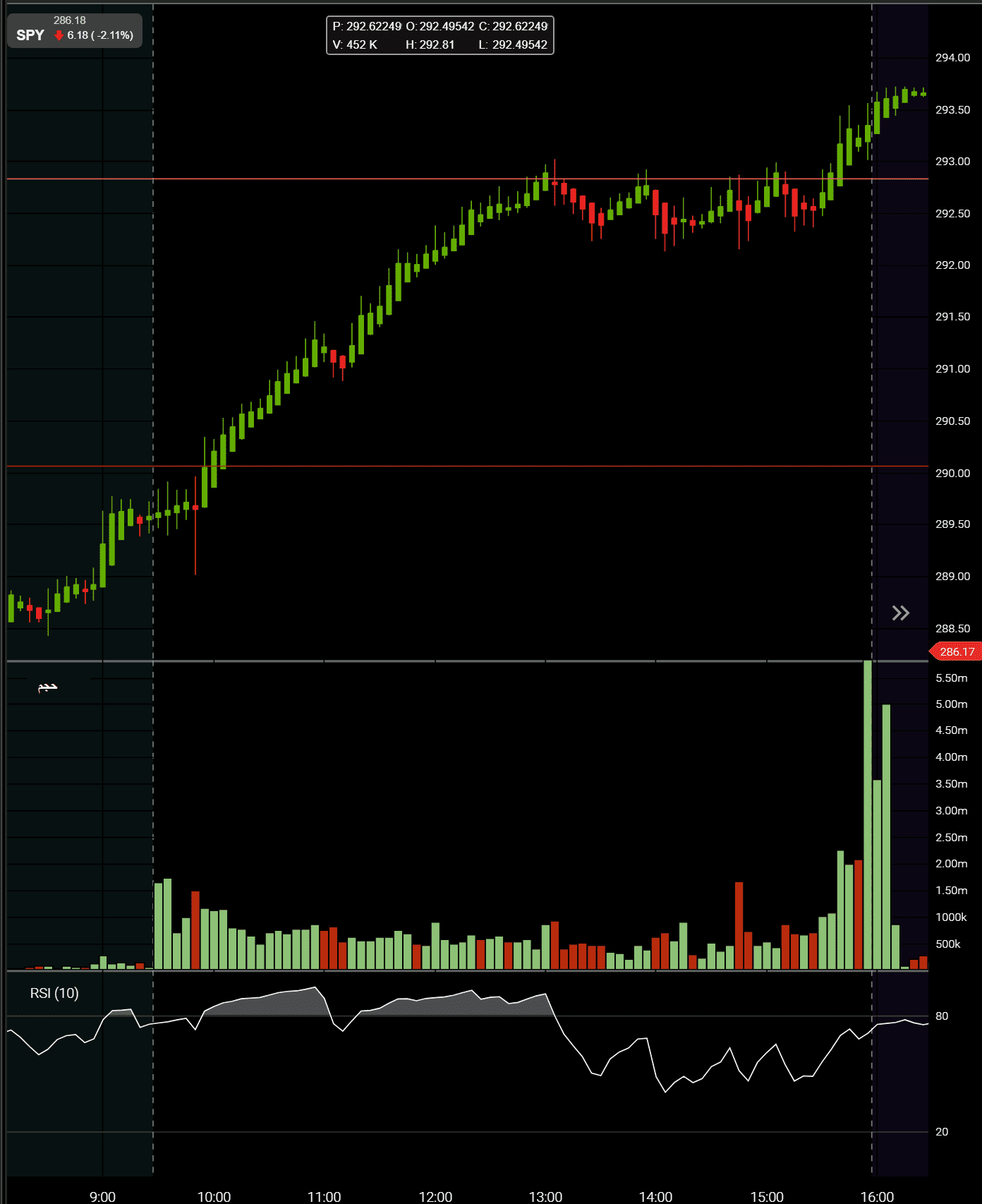

الآن المحاور وحدها ليست رصاصة سحرية تضمن نجاح تداولك. عليك أن تعرف كيفية استخدامها بشكل فعال. لهذا السبب كونك قادرًا على تحديد نوع السوق الذي تتواجد فيه أمر بالغ الأهمية. إذا كنت في يوم تداول باتجاه صعودي ، فهذا يعني أن السوق يفتح عند أدنى مستويات الجلسة ويغلق عند أعلى مستويات الجلسة. يجب أن ينتقل الرمز الذي تتداول عليه إلى الأعلى وعلى افتراض وجود زخم كافٍ ، يجب أن ينتقل من نقطة محورية إلى أخرى:

بمجرد أن كسرنا أعلاه وحافظنا على المحور حول منطقة 290 ، فإننا ندخل مركزًا طويلًا. نحن لا نزال في موقفنا الطويل ووضعنا حد وقف الخسارة أسفل المحور. عندما نكون في سوق يواكب الاتجاه في مجموعة من الأسهم ، فإننا عادة ما نتداول من النقطة المحورية إلى النقطة المحورية الأخرى. لذا ، بمجرد الدخول والبدء ، يمكننا الدخول إلى نقطة توقف زائدة أو مراقبة علامات الانعكاس يدويًا قبل الخروج من هدفنا. في التداول المشار إليه في الصورة ، لن نجد المقاومة حتى نصل إلى المحور التالي بالقرب من منطقة 292.75 حيث يمكننا اختيار زيادة نسبة الأسهم أو العقود لدينا مع الاحتفاظ بالباقي للاستمرار. في هذه الحالة بعد تراجع قصير ومحاولات متعددة تمكنا من الاختراق فوق النقطة المحورية والاستمرار في الصعود باتجاه الإغلاق

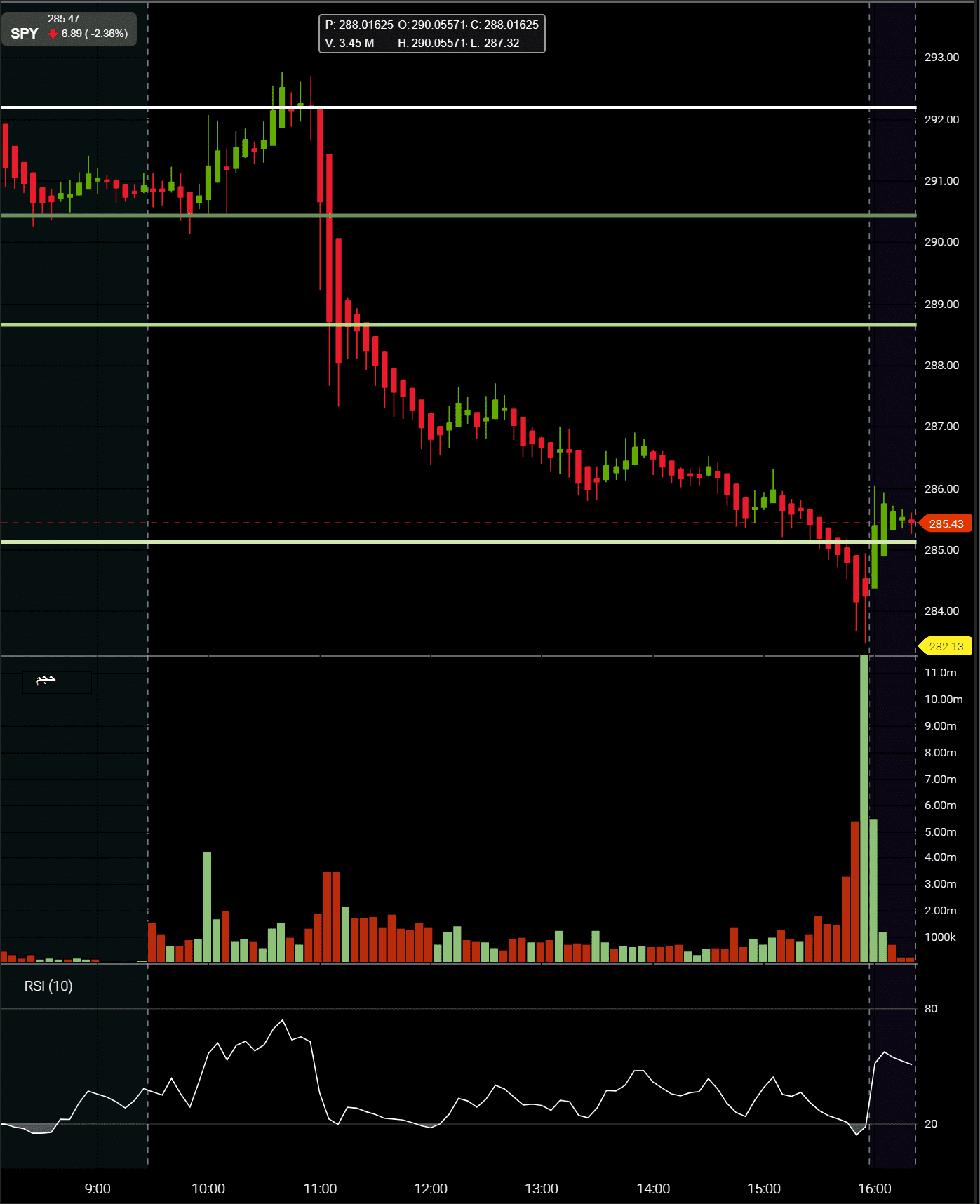

إذا كان الاتجاه يوم هبوطي ، عادةً ما يكون الفتح بمثابة علامات لأعلى سعر للجلسة والإغلاق أدنى سعر لها. سترى عادة زيادة في الحجم في أيام الاتجاه لتوفير استمرارية في اتجاه واحد. مثال على استخدام المحاور في الاتجاه الهبوطي انظر الصورة التالية. نرى دفعة لأعلى عند الفتح ثم صراع للحفاظ على المحور فوق نقطة سعر 292. بمجرد هبوطنا عن المحور وفشل الاختبار الخلفي ، ندخل في مركزنا القصير. تم تعيين حد وقف الخساءر لنا عند اختراق أعلى سعر لليوم المحدد خلال الجلسة النقدية. واصلنا الاتجاه الهبوطي من محور لمحور. يمكننا اختيار توسيع نطاق حجم مركزنا بالقرب من المحور حول منطقة 289. ويمكننا اختيار وضع حد وقف الخسائر على الاختراق فوق نقطة السعر 289. المركز المتبقي يمكننا اختيار الخروج منه ونحن نتحرك هبوطيا خلال النقطة المحورية 285 أو اختيار الاستمرار في إيقاف إعدادات مركزنا عند الاختراق فوق أي من النقاط المحورية الأعلى.

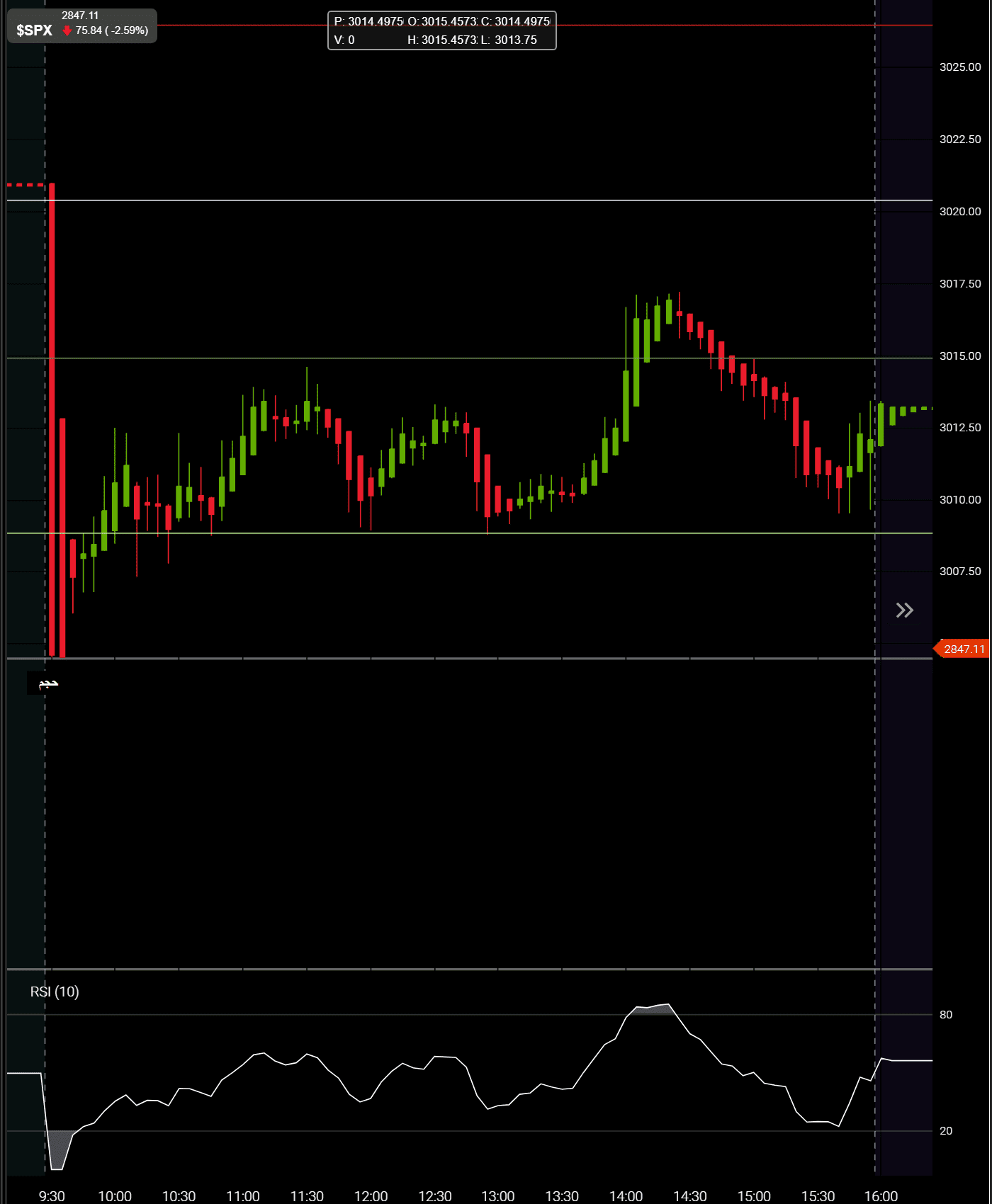

إذا كان السوق يتجه دائمًا لأعلى أو لأسفل فسوف يكون لدينا دائمًا مداخل ومخارج ونطاقات واضحة. لكن في بعض الأحيان يتحرك السوق بشكل جانبي لفترة من الوقت ، حيث لا يمكن التحكم لا بالمشترون ولا بالبائعون. عادة ما يطلق عليه يوم محدد بالنطاق. في اليوم المحدد النطاق ، يتم دفع السعر جيئةً وذهابا من قبل كل من المشترين والبائعين ، لكنه من غير الممكن الخروج من النطاق المحدد باقتناع. هذا يشبه لعبة تنس الطاولة. كلا اللاعبين يسددان الكرة ذهابًا وإيابًا ، وعندا تكون الكرة في الهواء ، يحاول كل لاعب أخذ أفضل مكان للحصول على أفضل فرصة لإعادة الكرة إلى اللاعب الآخر. سيضع المشترون أنفسهم في أسفل النطاق ويحاولون دفع السعر إلى أعلى النطاق. وفي الوقت نفسه ، يضع البائعون أنفسهم في قمة النطاق ويحاولون دفع السعر إلى أدنى مستوى في النطاق.

في بعض الأحيان قد يكون من الصعب تحديد المكان الذي قد يكون فيه نطاق اليوم ؛ في هذه الحالة ، تبسط المحاور الأمور بشكل لا يصدق شاهد الصورة أدناه. لقد فتحنا فجوة هبوطية أقل من 3007.50 دولار ثم اشترينا مرة أخرى صعوديا فوق النقطة المحورية. تم دفع السعر صعودا إلى منطقة 3015 دولارًا ثم دفعه هبوطا إلى 3009 دولار. حاول المشترون دفع السعر مرة أخرى إلى أعلى المحور ولكن البائعين سيطروا ودفعوا السعر هبوطا إلى المحور السفلي. في المحور السفلي ، تدخّل المشترون مجددًا وهذه المرة تمكنوا من دفع السعر ليس فقط إلى المحور العلوي ولكن أيضًا أعلى من مستواه قبل أن يتراجع هبوطا أسفل المحور العلوي ، وقد أجبر البائعون السعر على العودة للأسفل بالقرب من المحور السفلي.

في الختام لماذا تعتبر المحاور مهمة جدًا؟ لإنها توفر لنا مجالات واضحة للعرض والطلب تم تعبئتها مسبقًا في مخططاتنا. يتم استخدامها بواسطة الخوارزميات كمناطق يمكن الدخول فيها والخروج منها. كما أنها علامات لمتداولي التجزئة للبحث عن الانعكاسات المحتملة.

ملخص

- العثور على رمز تداول يحتوي على نطاق هذا يعني أسهم التي لديها متوسط مدى حقيقي الذي يلائم خطة التداول الخاصة بك. متوسط المدى الحقيقي هو متوسط المسافة التي يتحرك بها السهم في يوم تداول معين.

- ما هو المحفز لحركة ما ؟ يعد هذا الأمر مهمًا إذا كان لديك أفق زمني قصير تتوقع فيه الدخول إلى التداول والخروج منه. بعض المتداولين هم متداولين متأرجحين ويفضلون الاحتفاظ بمراكز لعدة أيام ، بينما يفضل المتداولون الآخرون الدخول والخروج خلال اليوم أو مثلما نسميه خلال الجلسة النقدية. بمجرد أن يكون لديك محفز يناسب أفق وقتك والذي يمكن أن يكون مجرد حركة فنية عادية للسهم.

- ما هي استراتيجيتك؟ هذا أمر مهم بشكل لا يصدق إذا كنت متداول اتجاه (أوصي بأن يكون الاتجاه صديقًا لك) ، فأنت تستخدم النقاط المحورية كتأكيد لنقاط الدخول والخروج في صفقتك. كما هو مبين في الشكل 01 * والشكل 02 *. إذا كنت متداول اتجاه انعكاسي ، فأنت تبحث عن شيء مختلف تمامًا أنت تبحث عن انعكاس السعر بعد أن استنفد الاتجاه زخمه في إطار زمني معين.

- تحديد موقع المحاور على الرسم البياني الخاص بك. بمجرد تحديد موقع المحاور ، انتظر السعر للوصول إلى محاورك. بمجرد وصول السعر إلى نقاطك المحورية ، انتظر حتى يتفاعل السعر مع محاورك. هذا مهم جدا. لا ينبغي رعليك القفز لأحد المراكز لمجرد أن السعر وصل إلى نقطة محورية. انتظر لترى كيف يتفاعل السعر ثم يمكنك اتخاذ موقف بناءً على ذلك. التنفيذ هو مفتاح واتباع خطة التداول الخاصة بك. بالنسبة لي ، لم تكن النقاط المحورية الرئيسية كافية لأن عقلي يتعرف بشكل تلقائي على المستويات لذلك قمت بترميز البرامج النصية للمحاور الخاصة بي التي أستخدمها والتي تزيد من دقتي بنسبة 40٪ وتعطيني نطاقًا غير محدود إذا كان السهم يشهد اختراقا إلى أعلى أو أدنى مستوياته على الإطلاق. إذا كنت ترغب في إضافة الكريمة إلى الكعكة ، فقم بدمج هياكل الشموع والأنماط التي تحدث عند النقاط المحورية في تداولك ، ولكن هذا مقال آخر.