El Índice de Fortaleza Relativa (RSI) lo desarrolló J. Welles Wilder y se introdujo inicialmente a los mercados financieros en su manual de operación de 1978, en español: «Nuevos Conceptos en Sistemas Técnicos de Operación». Esencialmente, el RSI rastrea precios del mercado, funcionando como oscilador de momento, lo cual significa que sus lecturas fluctúan entre dos extremos trazados (0 y 100).

En la mayoría de las aplicaciones tradicionales, los valores por debajo de 30 se interpretan como subvaluados (o “sobrevendidos”) en tanto que los valores de RSI sobre 70 se consideran sobrevaluados (o “sobrecomprados”). Estas lecturas informativas se pueden usar para diseñar estrategias de operación y así alertar a los traders respecto a reversiones de precio potenciales o tirones correctivos dentro de una tendencia de mercado mayor.

PRINCIPIOS DE RSI

RSI es una de las herramientas de análisis técnico más populares del mercado, pero comúnmente no se entiende su aplicación. Los cálculos subyacentes de RSI son por demás simples y se basan en una fórmula de dos partes:

Índice de Fortaleza Relativa=

100 — [ 100 / 1 + (Ganancia Promedio / Pérdida Promedio) ]

La parte “ganancia promedio / pérdida promedio” del cálculo es esencialmente el cambio de precio promedio (expresado como porcentaje), abarcando un periodo de tiempo retrospectivo específico. La mayoría de las estaciones de graficación establecen este periodo por defecto como 14 días, y el segundo paso en la fórmula del indicador es el de suavizar los resultados en este periodo.

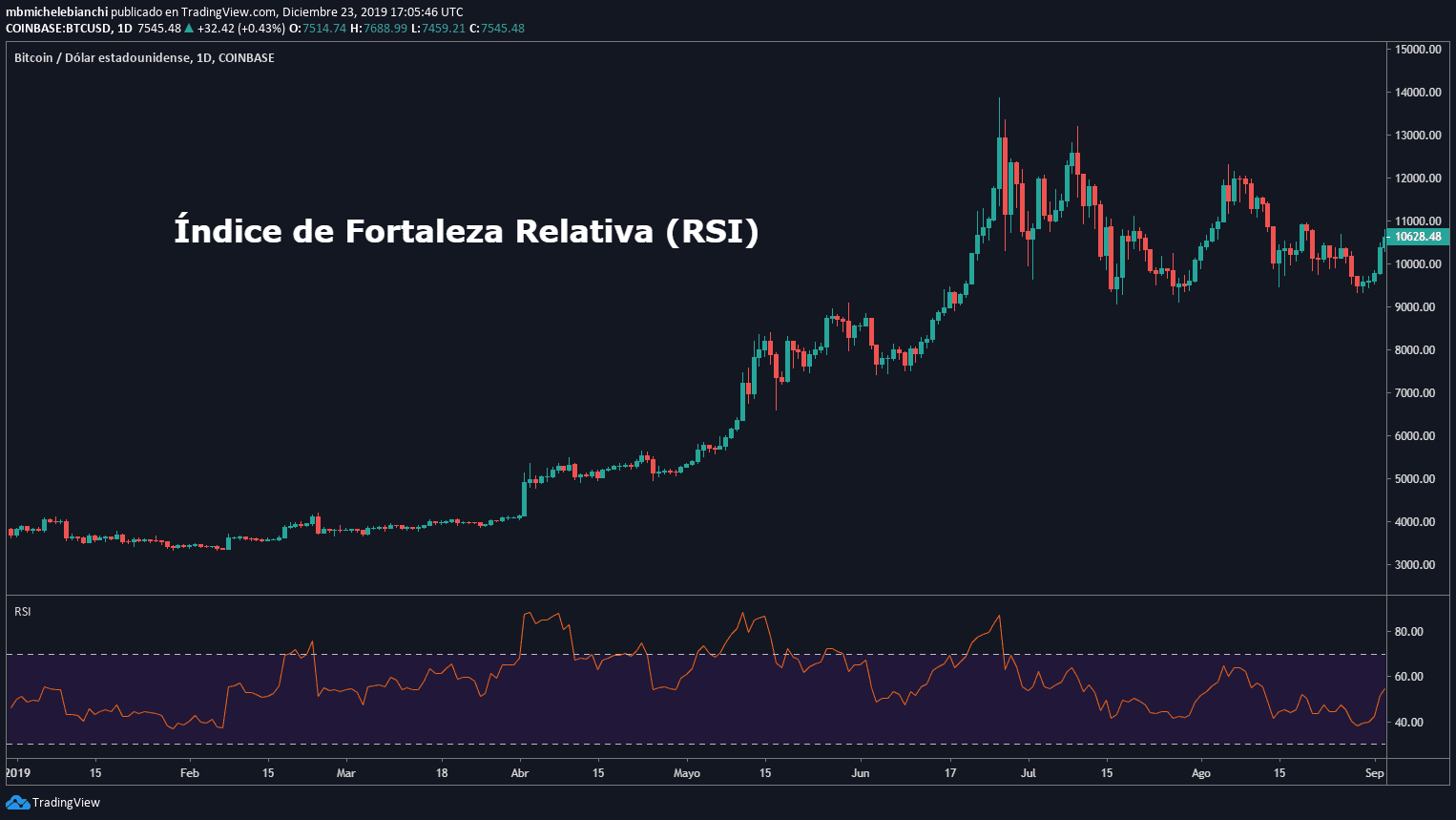

Al usar los cálculos de arriba, el valor del RSI puede estar por debajo del precio de un activo en su historial de gráfico:

Note que el RSI se eleva conforme el número de periodos de cierre alcistas (velas verdes) aumenta, y cae conforme el número de periodos de cierre bajistas (velas rojas) aumenta. Durante tendencias alcistas fuertes, el valor del RSI comenzará a acercarse a 100. Durante tendencias bajistas fuertes, el valor del RSI comenzará a acercarse a 0.

Aquí hay una visión más grande del gráfico de precios anterior, mostrando valores RSI aislados:

Tal y como podemos ver, las lecturas de RSI tienden a quedarse en el rango medio para una mayoría del historial de precios. Durante situaciones en las que el valor de RSI se extiende más allá de los límites medianos, el indicador da a las y los traders una señal que sugiere que una tendencia se ha tornado sobreextendida y que una reversión podría estar lista para comenzar.

EJEMPLO DE OPERACIÓN EN RSI

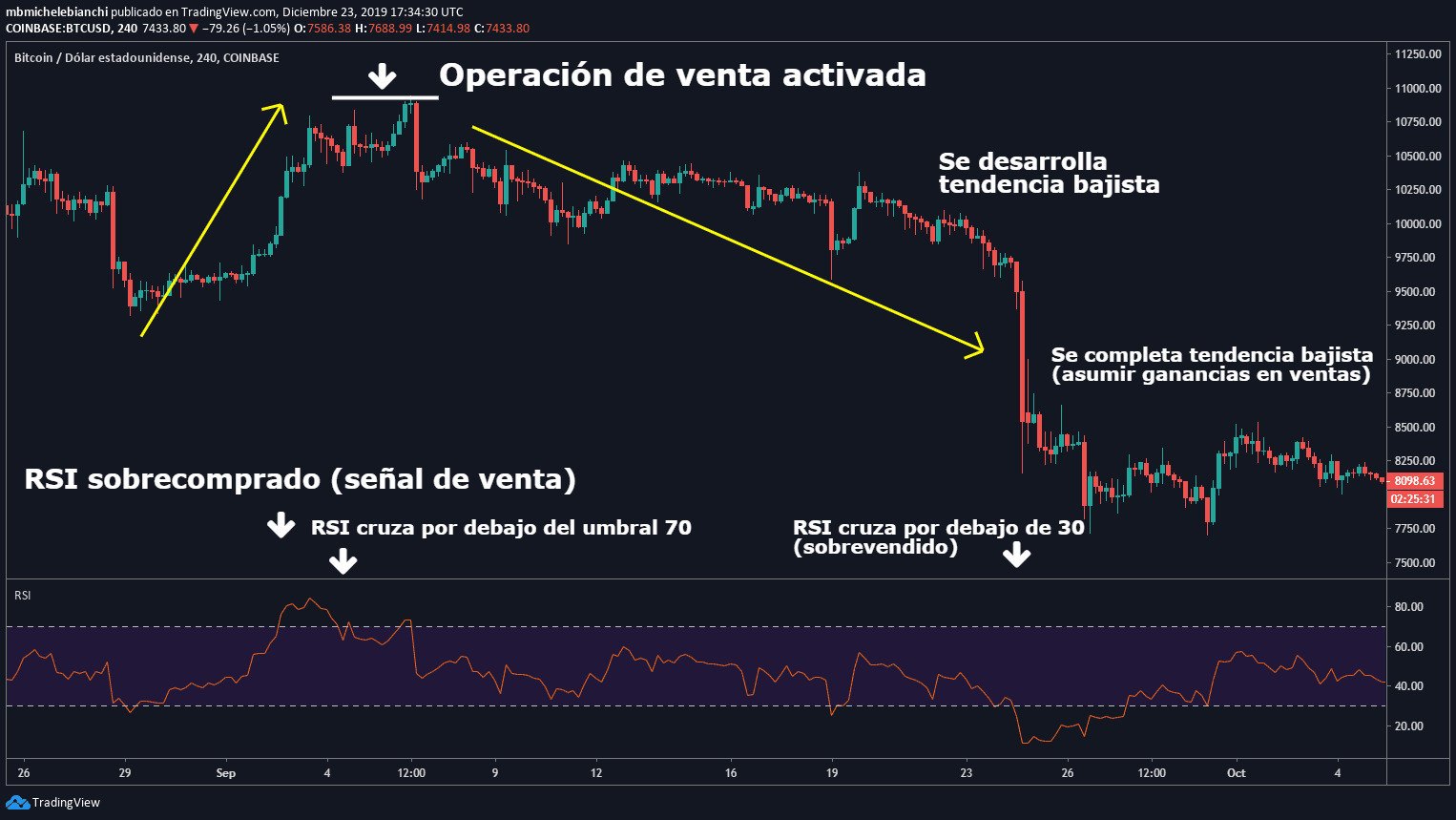

Echemos un vistazo a un ejemplo de cómo estas señales aparecen en gráficos de precio en tiempo real. En la parte temprana del historial de precio de BTC/USD (parte izquierda del gráfico), podemos ver que las valuaciones de BTC se capturan en un rally de corto plazo.

No obstante, esta actividad de precio alcista manda las valuaciones de BTC al territorio sobrecomprado (con la lectura de RSI moviéndose hasta 85). El rally en BTC comienza a estancarse una vez que el indicador sugiere que el activo se ha tornado sobrevaluado. En este ejemplo, nuestro gráfico de precio BTC/USD envía una señal importante que sugiere que podría ser un buen momento para comenzar a vender en este mercado.

La confirmación de la señal “sobrecomprada” original llega cuando el indicador RSI cruza de regreso por debajo de su umbral de 70. Esta actividad del indicador RSI confirma que el momento del mercado recapitula (o sea, el rally alcista anterior no se puede extender más).

En esta etapa, las operaciones de venta habrán de iniciarse con una orden stop loss por encima de los altos de precio que crearon la lectura del indicador: sobrecomprado en el RSI (línea horizontal blanca). La comunidad de traders colocará la orden stop loss en esta área porque la señal de venta se invalidará si los precios pueden moverse por encima de esta área en el futuro. Las metas de ganancia en la posición de venta habrán de colocarse a una distancia que esté al menos a 3x del riesgo total en la operación (la distancia entre el punto de ingreso de la posición y el nivel de la orden stop loss).

Una vez que la operación de venta en BTC/USD comienza a moverse en una dirección favorable (hacia abajo), los traders pueden movilizar las órdenes stop loss al punto de quedar en tablas (quitándole todo el riesgo a la operación). Los traders también deberán de comenzar a buscar razones para cerrar la posición completamente (así, capturando ganancia). Esto se da conforme los precios caen al territorio sobrecomprado (alcanzando el umbral de 30 a la baja), creando la señal necesaria para cerrar la posición de venta y recolectar ganancias en la operación.

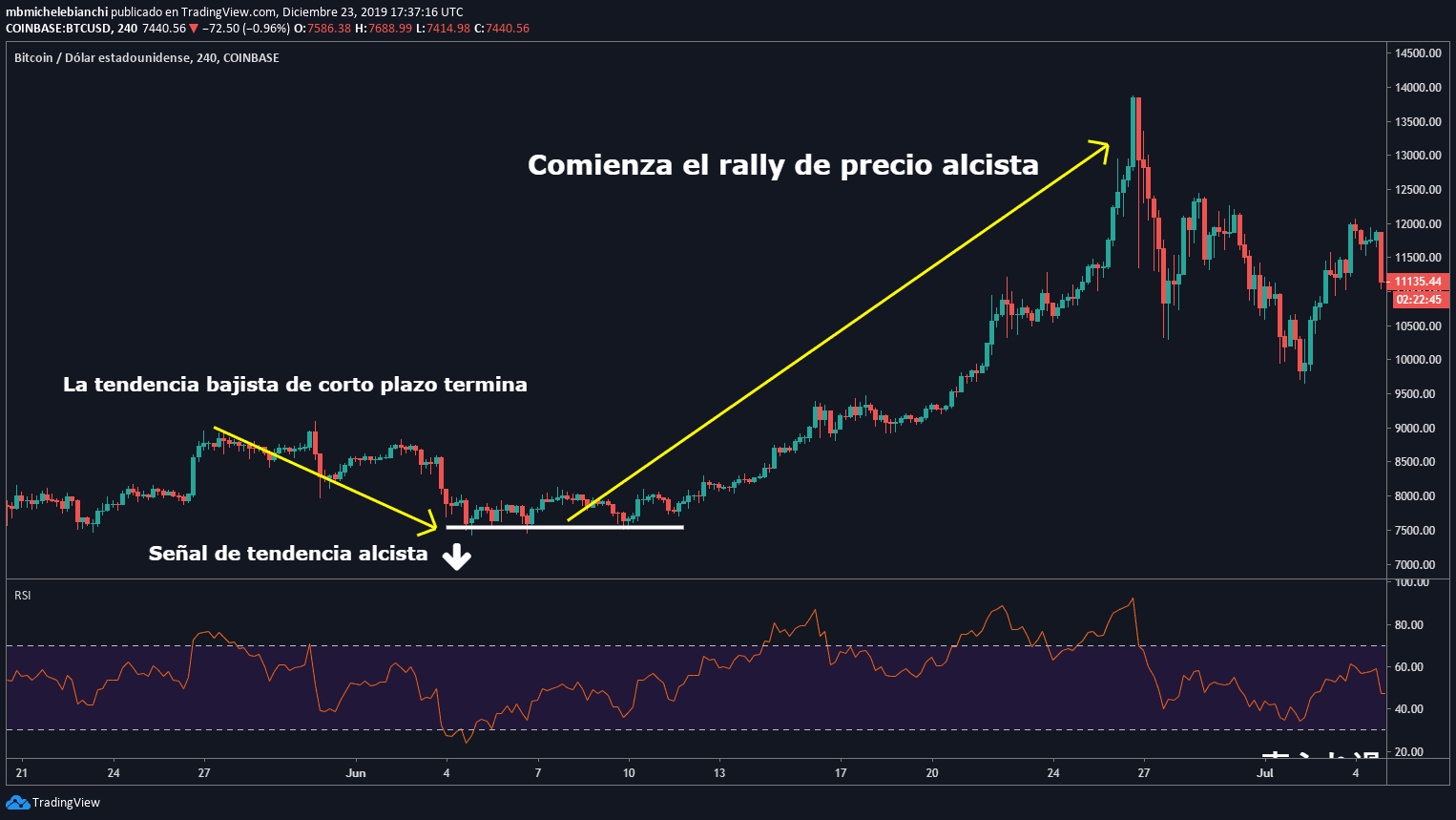

En nuestro siguiente ejemplo de operación con RSI, podemos ver un escenario alcista comenzando a desarrollarse. Los precios de mercado en BTC/USD se capturan en una tendencia bajista de corto plazo (al extremo izquierdo del gráfico). Esto envía al valor de RSI por debajo del umbral de sobrecomprado (llegando a 20). En esta etapa, los traders considerarían la señal como una oportunidad potencial para comprar BTC/USD ahora que el activo se ha tornado subvaluado.

La señal de confirmación llega cuando el indicador RSI cruza de regreso por encima del umbral 30 (indicando que la tendencia bajista de corto plazo se ha completado). En este caso, aplicarían las mismas reglas de la estrategia (solo que a la inversa). Las operaciones de venta se iniciarían con una orden de stop loss por arriba de los altos del precio que crearon la lectura de indicador sobrecomprada en el RSI (línea horizontal blanca). Las y los traders colocarán la orden stop loss en esta área ya que la señal de compra se hará inválida si los precios pueden movilizarse por encima de esta área en el futuro. Las metas de ganancias en la posición de compra habrán de colocarse a al menos 3x el riesgo total en la operación. Una vez que la operación de venta en BTC/USD comienza a moverse en una dirección favorable (a la baja), los traders pueden movilizar las órdenes stop loss al punto de quedar en tablas (quitando así todo riesgo a la operación).

ESTRATEGIAS DE DIVERGENCIA EN RSI

Otra forma importante en la que los traders expertos usan al indicador RSI es para identificar las divergencias de precio. Esencialmente, se pueden encontrar divergencias del indicador cuando un movimiento de precio mayor (un rally o una baja) que no se confirma por un indicador estadístico objetivo. En términos prácticos, estos eventos sugieren que el mercado se ha vuelto irracional en su comportamiento, y que los precios necesitan volver a sus promedios históricos.

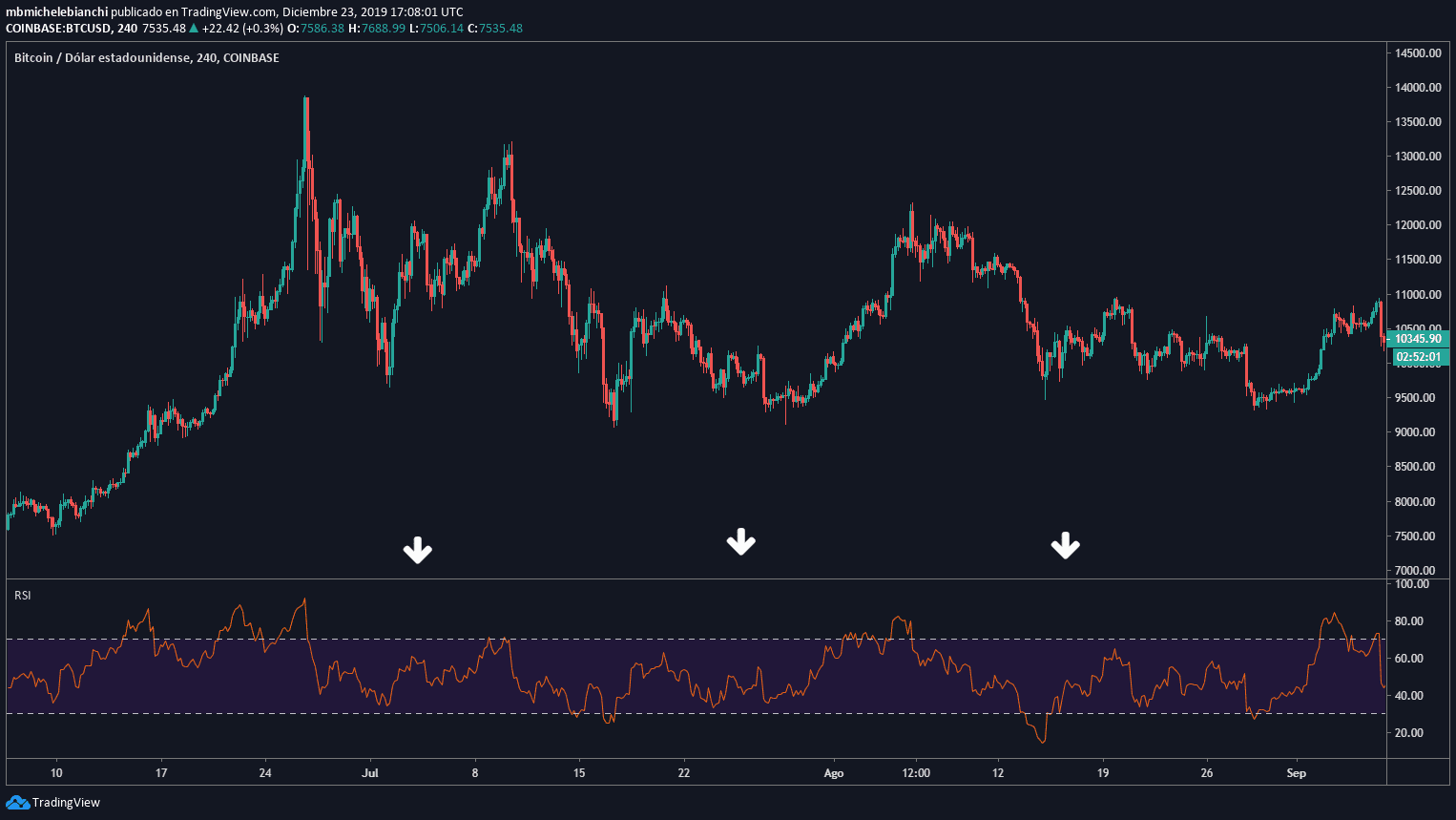

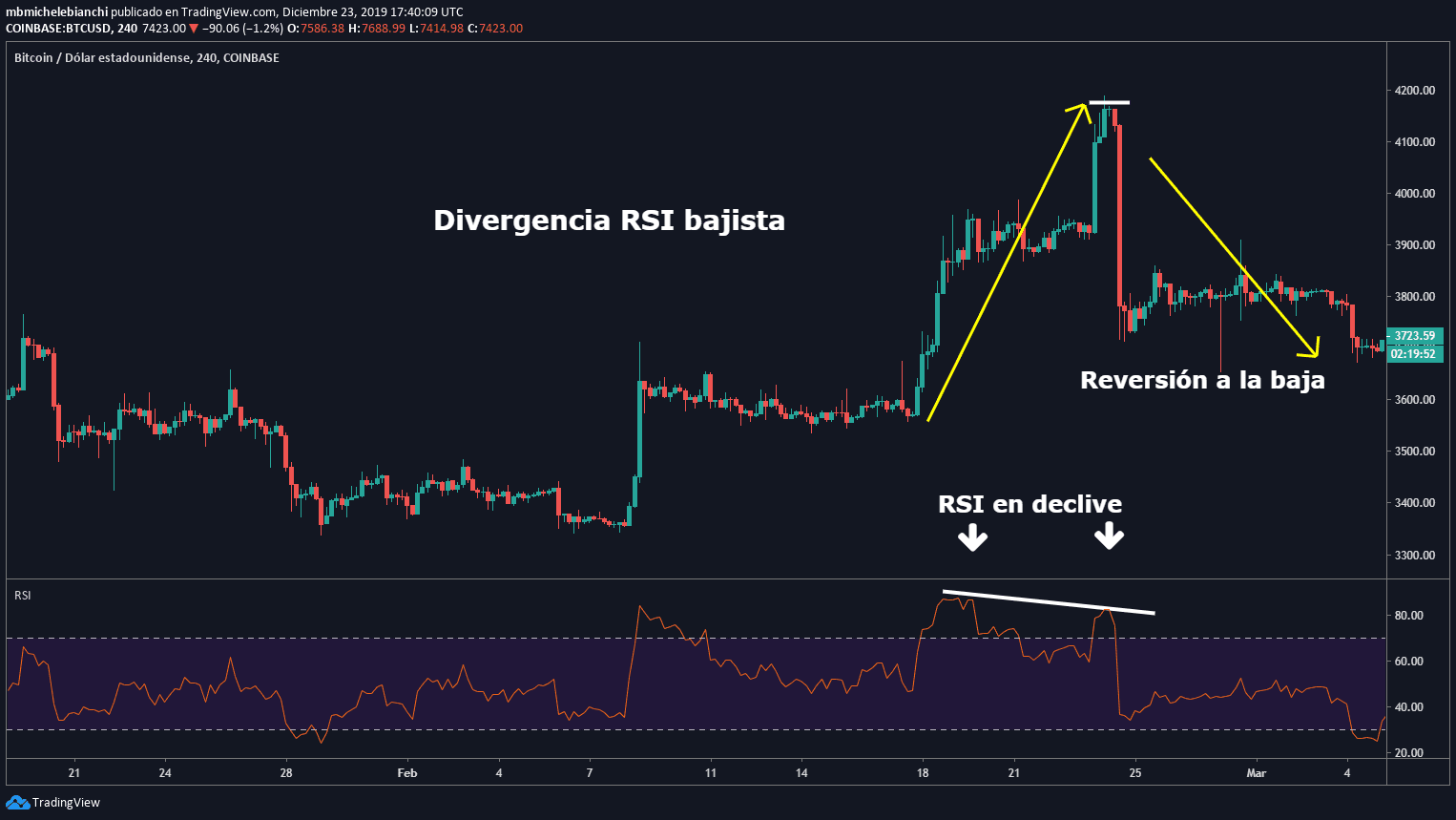

En nuestro primer ejemplo de Divergencia RSI, podemos ver que el par BTC/USD queda en una tendencia fuerte en los gráficos de 4 horas. Empero, estas subidas abruptas en precio no se confirman por la lectura de indicador RSI, la cual se mueve verdaderamente a la baja, incluso conforme los inversores muestran entusiasmo alcista y están comprando el activo. En este caso, los traders podrían haber establecido posiciones de venta contrarias con base a la expectativa de que la tendencia alcista actual es inválida. Una vez que el entusiasmo de inversionistas comienza a desgastarse.

Al estructurar una idea de operación específica con base a un evento de divergencia bajista, siguen aplicando muchas de las mismas reglas de operación. Las órdenes stop loss en la posición de venta habrán de colocarse por encima de los altos de precio que acompañaron la señal del indicador primario (línea horizontal blanca). Se habrán de fijar metas de ganancia iniciales a al menos 3x del riesgo total en la posición.

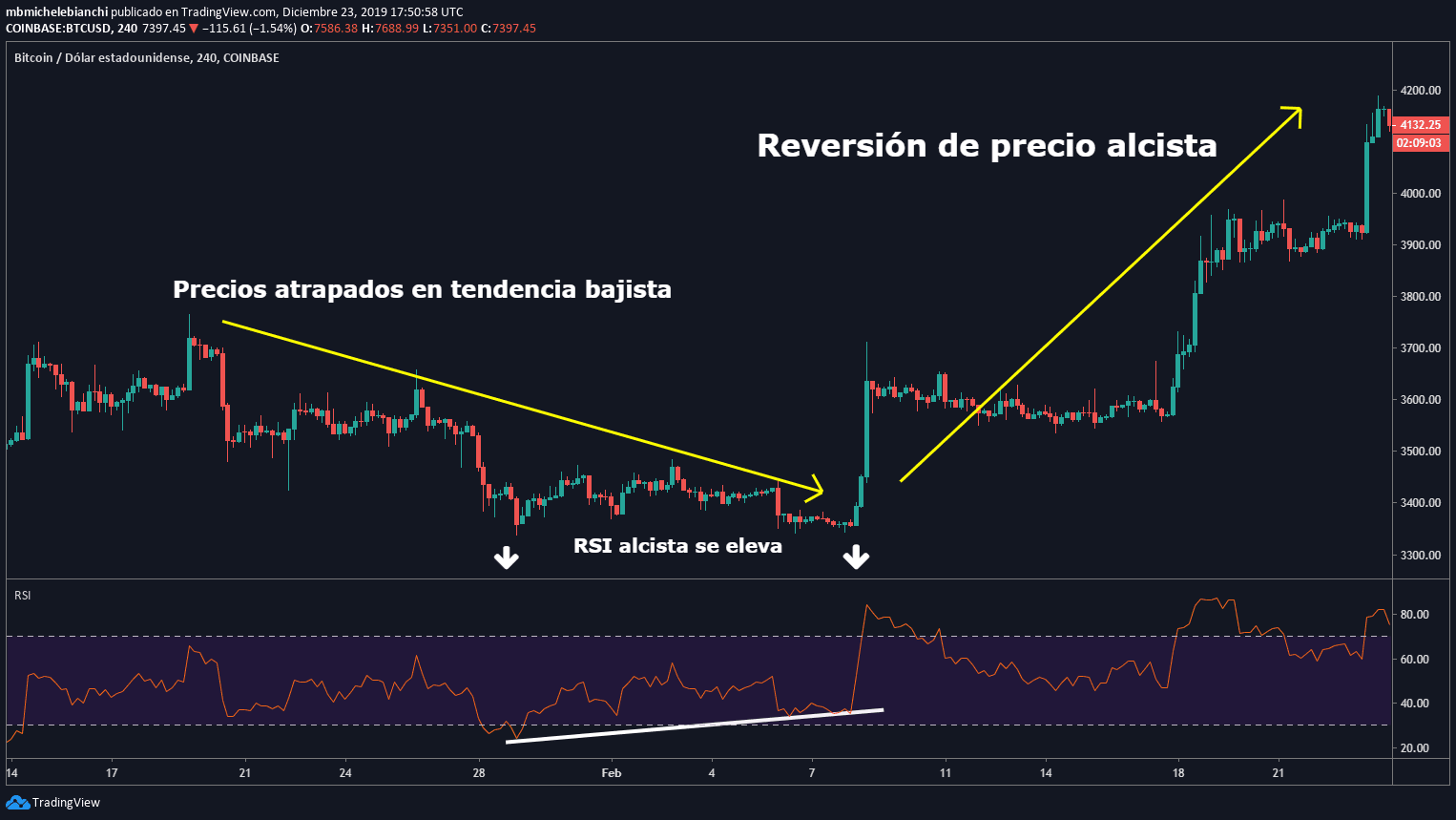

En nuestro segundo ejemplo de Divergencia RSI, podemos ver que BTC/USD queda atrapado en una tendencia bajista fuerte en los gráficos de 4 horas. No obstante, estas bajas abruptas de precio no son confirmadas por la lectura de indicador RSI, el cual va en ascenso. En este caso, los traders podrían haber establecido posiciones de venta contrarias con base a la expectativa de que es inválida la tendencia bajista actual.

Esencialmente, el indicador RSI nos dice que el mercado necesita corregir en regreso hacia sus promedios históricos. En este caso, una corrección requeriría un movimiento hacia el tope, y esto sería suficiente para que los traders de divergencia iniciaran una posición de compra nueva en BTC/USD. Al estructurar una idea de operación específica con base a un evento de Divergencia Alcista, habrán de colocarse órdenes stop loss sobre la posición de compra por debajo de los bajos de precio que acompañaron a la señal de divergencia primaria. De forma similar, las metas de ganancia iniciales deberán de establecerse a al menos 3x el riesgo total de la posición.

LIMITACIONES PARA ESTRATEGIA RSI

Los cálculos RSI comparan la fortaleza del momento de tendencia alcista o bajista. Esta información entonces se muestra en gráficos de precios históricos a manera de alertar a las y los traders de eventos de reversión posibles en la valuación del activo. No obstante, estas lecturas tienden a ser lo más predictivas al evaluar tendencias de precio de largo plazo.

En tanto se vean historias de precio de corto plazo, puede resultar difícil el identificar señales de reversión auténticas, y los traders podrán encontrar muchas falsas alarmas. Claro está, esto puede resultar en pérdidas de operaciones cuando las posiciones no se manejan correctamente, de forma que es importante contar con parámetros claros al fijar órdenes stop loss y metas de ganancia. Como resultado, el indicador RSI suele usarse durante periodos de mercado oscilantes (cuando las tendencias en precio fluctúan entre los momentos alcistas y bajistas de forma estable). En cualquier caso, los traders deberán asegurarse de usar órdenes stop loss protectoras para limitar el potencial de pérdidas si es que las tendencias del mercado comienza a moverse en una dirección desfavorable.

RESUMEN

- RSI fue desarrollado por J. Welles Wilder y se presentó a los mercados financieros en 1978.

- RSI rastrea precios de mercado como oscilador de momento, que fluctúan entre dos extremos graficados (0 y 100).

- Las señales RSI se consideran sobrevaluadas (o “sobrecompradas”) cuando este indicador se eleva por encima de 70 y está subvaluada (o “sobrevendida”) cuando el indicador desciende por debajo de 30.

- Las lecturas de RSI tienden a mantenerse en el rango medio la mayor parte del tiempo. Las lecturas de RSI por encima de 80 indican oportunidades potenciales de venta mientras que las lecturas por debajo de 30 representan oportunidades de compra potenciales.

- Cuando los valores RSI se extienden más allá de las fronteras medianas, el indicador da a los traders una señal que sugiere que una tendencia se ha vuelto sobreextendida y que una reversión está lista para comenzar.

- Las divergencias en RSI se pueden encontrar cuando un movimiento de precio mayor (una subida rápida o un desplome) no se confirma por parte de un indicador estadístico objetivo, lo que sugiere que el mercado necesitará retraerse de regreso a los promedios históricos.

- El indicador RSI puede usarse para identificar reversiones de tendencia y divergencias que caracterizan a cualquier clase de activo (criptomonedas, forex, acciones, bienes básicos, etc.).

- Al usar RSI, las y los traders deberán de asegurarse de usar ordenes stop loss protectoras para limitar el potencial de pérdidas si las tendencias de mercado se moviesen en una dirección desfavorable.