La especulación o scalping es el estilo de operación de más corto plazo usado en los mercados financieros. Al utilizar periodos temporales de tiempo aún menor al de los traders intra-día, las y los especuladores buscan capturar ganancias pequeñas muchas veces al día. Ciertamente, esto por lo general requiere que la o el trader monitoree de cerca la estación de operaciones en todo momento y que abra/cierre un número amplio de posiciones (en comparación a los estilos de operación de plazo mayor). Esencialmente, los especuladores operan bajo la presuposición de que es más fácil obtener ganancias a partir de movimientos pequeños en el mercado ya que la estrategia no requiere de tino en las previsiones de mercado de largo plazo (cosa que puede ser muy difícil de predecir).

Los especuladores típicamente emplean el análisis técnico como una forma de identificar configuraciones de operación potenciales. Algunas de las herramientas de indicadores técnicos más comunes que usan los especuladores expertos, incluyen:

- Niveles de soporte y resistencia

- Osciladores estocásticos

- Bandas de Bollinger

- Promedios móviles

- SAR parabólico

- Análisis de tendencias

Puesto que los especuladores se concentran principalmente en los precios de mercado, los indicadores técnicos contendrán un alto nivel de importancia cuando los traders forjen posiciones activas. Sin embargo, la extensión temporal de los gráficos también juega un rol crítico en la determinación de cuando ingresar o salir de operaciones. En la mayoría de casos, los especuladores se concentrarán en gráficos de 1 minuto o 5 minutos. Es muy raro que un especulador monitoree periodos temporales de graficación que sean mayores a 15 minutos.

Como suele ocurrir con la mayoría de los otros estilos de operación, hay muchos métodos diferentes que se pueden usar para diseñar un sistema de especulación exitoso. La mayoría de técnicas especulativas tiene por objetivo identificar los movimientos extremos en momento de precios, y luego, ya sea asumir una posición en la misma dirección (metodología pro-tendencia) o en la dirección opuesta (metodología antagonista o contraria).

Al final del día, la meta de un especulador es la de abrir al menos de tres a cinco operaciones cada día, rápidamente pasar a ganancia (después de superar costos de operación), y luego cerrar cada posición. En ocasiones, esto se puede lograr en menos de un minuto, de forma que entender las diferencias entre los periodos temporales de graficación siempre será una parte esencial de la estrategia especulativa.

TÉCNICAS DE OPERACIÓN ESPECULATIVA

Las operaciones especulativas tienden a involucrar montos de posición superiores a lo normal, ya que los traders solo pueden capturar movimientos pequeños en el mercado. Para lograr rendimientos aceptables, los especuladores requieren abrir posiciones múltiples cada día y basarse en dimensiones de posición sustantivos para así impulsar su rentabilidad. Claro está, el mantener un monto de posición grande también conlleva un mayor índice de riesgo, por lo cual resulta que las órdenes stop loss sean absolutamente críticas en todas las posiciones. Cuando los especuladores no usan paradas en seco en sus posiciones, se pueden acumular pérdidas sustanciales si se encuentran reversiones de tendencia de corto plazo.

Los traders expertos tienden a tener preferencia respecto a qué estrategia se usa más a menudo (sean: Seguimiento de tendencia, Eventos noticiosos, u Operación contraria). Sin embargo, las tendencias de mercado de corto plazo siempre dictarán qué metodología tiene probabilidades de dar la mejor oportunidad de rentabilidad. Examinemos algunos ejemplos para ver cómo es que cada metodología se puede visualizar empleando gráficos de precio en vivo.

EJEMPLOS DE OPERACIÓN EN TIEMPO REAL: ESTRATEGIAS ESPECULATIVAS

Ya que los especuladores deberán de identificar múltiples oportunidades de operación en cada sesión de mercado, suele ser buena idea el emplear herramientas técnicas que enviarán una variedad de señales de operación alternativas en un periodo de tiempo corto. Una de las mejores herramientas para usar en este tipo de escenarios es la Parada y Reversión Parabólica (SAR), que ofrece a los especuladores la oportunidad de identificar muchas oportunidades de operación contraria a lo largo del día.

En general, la SAR parabólica ilumina señales “de compra” cuando el indicador es visible por debajo de precios del mercado. En contraste, las señales “de venta” están presentes cuando el indicador se mueve por encima de los precios de mercado. Lo que resulta por demás interesante respecto a la SAR parabólica es que también ofrece sus propias señales para cerrar cada posición. Esencialmente, las posiciones de compra se pueden mantener hasta que el indicador “pare” y “revierta”. Cuando esto ocurre, el indicador esencialmente envía una nueva señal y habrá de asumirse la actitud contraria.

En el ejemplo que sigue, podemos ver cómo la comunidad de especuladores puede emplear indicadores técnicos como una forma de encontrar nuevas oportunidades de operación. El gráfico de 5 minutos aquí arriba comienza con un movimiento de precio hacia abajo, el cual crea una condición sobrevendida en las lecturas estocásticas históricas. Los especuladores podrían haber detectado este cambio de precio en corto plazo como una nueva oportunidad para iniciar posiciones de compra. Se colocarían órdenes stop loss en la operación por debajo del bajo de precio que creó la lectura de sobrevendido en el indicador Estocástico.

Una vez que se abrió la posición (y que se ha colocado una orden stop loss protectora), es por demás crítico que el o la especuladora comience a buscar la oportunidad para cerrar la operación con ganancia. Claro está, esto significa el capturar ganancias de operación que sean mayores a cualesquier costos de operación que cobrará el corredor. Desde una perspectiva técnica, la primera señal para cerrar la operación se da cuando la lectura estocástica se mueve de regreso al territorio de sobrecomprado. Este evento invalida el razonamiento original que sustentaba la operación y sugiere que los precios del mercado podrían estar listos para bajar. Conforme esto ocurre, los especuladores expertos cerrarían la operación de compra y asumirían ganancias pequeñas en la posición.

En este ejemplo, un gráfico de 5 minutos muestra que los precios han llegado al territorio sobrecomprado. Esto es una señal bajista, que los especuladores podrán usar para iniciar posiciones de venta. Las órdenes stop loss en la operación se colocarían por encima de los altos de precio que crearon la lectura de sobrecomprado en el indicador estocástico. Conforme los precios tienen reversión a la baja, los especuladores estarían a la espera de evidencia suficiente para cerrar la operación. Esto ocurre conforme la lectura estocástica se mueve en territorio sobrevendido y las operaciones deberán de cerrarse rápidamente dada la creciente posibilidad de que los precios de activo estén listos para comenzar a moverse más alto.

A continuación, examinaremos una operación potencial que basa su disposición en otro indicador técnico (las Bandas de Bollinger). En este ejemplo, el gráfico de 5 minutos muestra la transgresión de la Banda de Bollinger superior (señal de venta). Sabemos que esto indicaría una nueva señal de venta, puesto que aproximadamente el 95% de toda la acción de precio se contiene en una Banda de Bollinger de 2 desviaciones estándar. Como resultado, los movimientos de precio fuera de la Banda de Bollinger sugieren que es inminente una reversión.

En el ejemplo anterior, los especuladores expertos usarían esta señal como razón para abrir posiciones de venta (con una orden stop loss colocada por encima del nivel de precio que causó la señal original). La operación de venta se mantendría hasta que el razonamiento sustentante de la actitud de dicha posición se invalide, y esto se da cuando los precios transgreden a la Banda de Bollinger inferior. Una vez que esto pasa, los especuladores podrían cerrar la operación y consolidar ganancias en la posición.

En este ejemplo de gráfico, podemos ver cómo las y los especuladores usan Promedios Móviles Exponenciales (EMAs) para establecer posiciones. Cuando los precios cruzan por debajo del EMA de 50 periodos, se da una señal de venta y se pueden establecer posiciones de venta. En correspondencia, las señales de compra se hacen visibles cuando los precios de mercado cruzan por encima de la línea divisoria EMA y se pueden establecer posiciones de compra. De esta forma, los EMA pueden ser una forma sensacional de determinar la dirección de tendencia y los parámetros de operación específicos que se pueden ajustar en cada estación de operación.

Los ajustes de EMA menores (P. Ej.: aquellos debajo de 50 periodos de precio) enviarán un mayor número de señales de compra/venta durante cada sesión de operaciones. Los ajustes de EMA más Extensos (P. Ej. aquellos por encima de 50 periodos de precio) generarán una línea de promedios móviles que produzca menores señales de operación. Como resultado, la elección de ajustes individuales dependerá en gran medida del número de señales de operación que un especulador desearía ver al día. Los ajustes de EMA más largos tienden a producir señales más robustas (con mayor probabilidad de consecución de la tendencia), en tanto que los ajustes de EMA más reducidos tienden a dar a los especuladores oportunidades adicionales para abrir posiciones nuevas.

OPERACIÓN POR NOTICIAS

De la serie de ejemplos que se acaba de mostrar, podemos ver que la especulación es principalmente una estrategia que emplean los analistas técnicos. No obstante, también existen eventos fundamentales que pueden crear oportunidades para que los traders usen la metodología especulativa. De forma específica, los eventos noticiosos del mercado pueden tener un impacto de corto plazo dramático en los precios, y esta volatilidad inesperada puede llevar a ganancias cuando se estructuran apropiadamente las operaciones. Estos eventos pueden tomar formas diferentes, como puede ser un reportaje geopolítico importante, una liberación de datos económicos, o un reporte de ganancias de compañía (si se trata de operar con acciones). Algunos de los reportes económicos más vigilados en el mercado son:

- Reportes Macroeconómicos: PIB, Ventas minoristas, Confianza del consumidor

- Reportes de Datos del Mercado Laboral: Empleo no agrícola, Tasa (mensual) de desempleo, Solicitudes de subvención por desempleo (semanales)

- Reportes de Manufactura: Índice de gestores de compras (PMI), Encuestas del ISM

- Reportes de Inflación: Gastos de Consumo Personal (PCE), Índice de Precios al Consumidor (CPI)

- Reportes de Ganancias: Reportes de rentabilidad liberados por compañías de operación pública

El análisis fundamental de corto plazo es dictado usualmente a partir de cambios intra-día en las expectativas del mercado. Cuando las buenas noticias tienen probabilidad de impactar en el valor de un activo, los especuladores inician posiciones de compra. En contraste, las noticias negativas podrán causar bajas en el valor de un activo y esto podría llevar a los especuladores a iniciar posiciones de venta. Los eventos noticiosos a menudo fijan el tono para todo un día de operaciones, de manera que muchos especuladores expertos monitorearán consistentemente una fuente de noticias financieras para mantenerse al tanto con toda la información importante que podrá causar movimientos en los precios del mercado.

FUGAS DE PRECIO EN ESPECULACIÓN

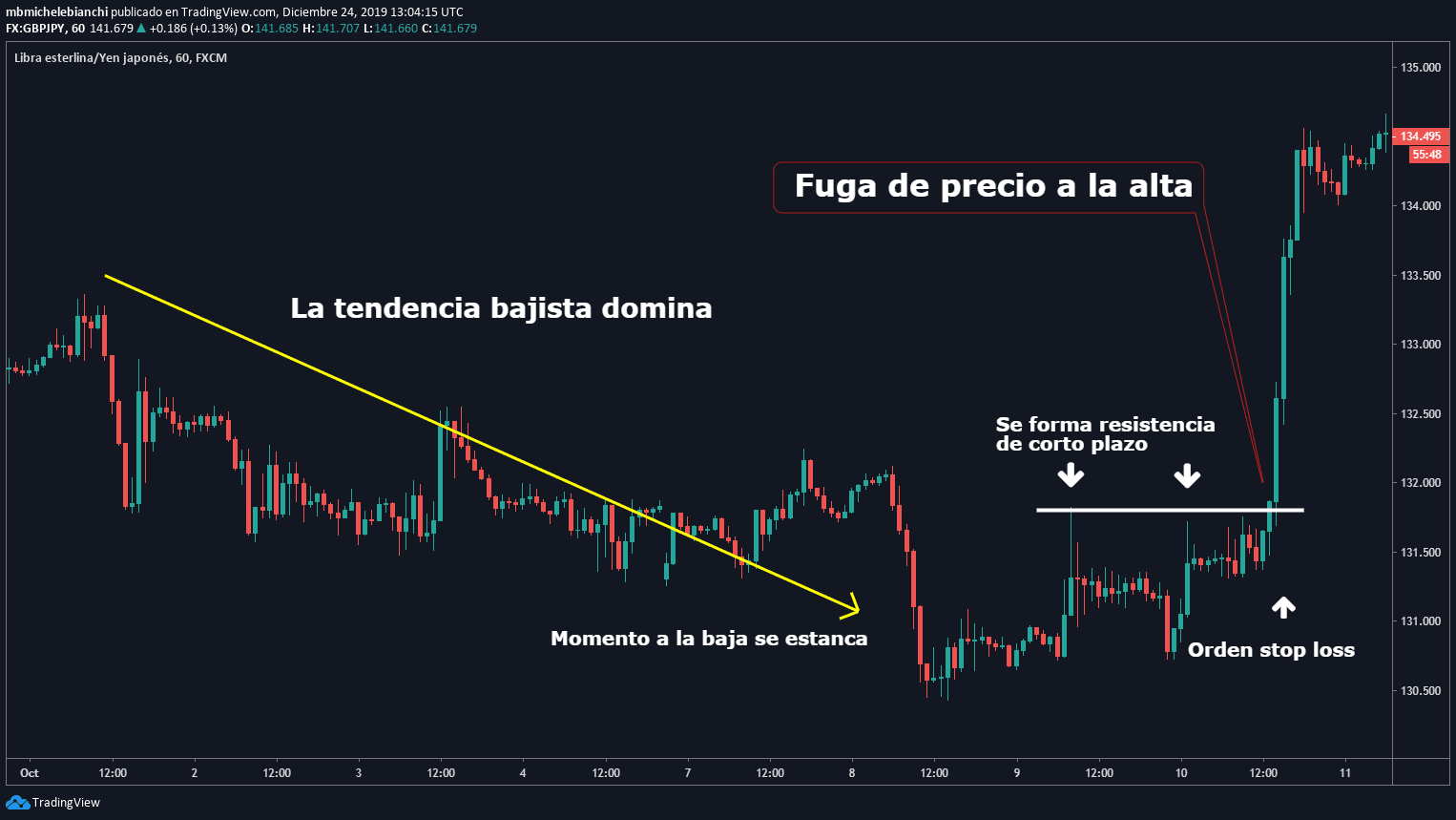

Los eventos noticiosos suelen causar las mayores de las fugas por encima de niveles de resistencia previos o niveles de soporte previos. Estos eventos facilitan el combinar el análisis técnico con análisis fundamental cuando se forman las construcciones al usar una metodología de operación especulativa.

Las técnicas de análisis técnico nos indican que los precios a menudo rebasan niveles con vigor después de un periodo de constricción en un rango operacional. Como ejemplo de este tipo de evento, se tiene el de la gráfica anterior, toda vez que el rango de operación lateral contenía valores en el par anterior a un evento de mercado importante. Desde una perspectiva fundamental, esto no es de sorprender, ya que los valores de activo a menudo operarán en un rango estrecho antes de que se libere un reporte económico importante.

En este ejemplo, las valuaciones de precio fueron impactadas por un reporte económico importante. Los especuladores a menudo usarán esta información para determinar dirección potencial de la tendencia, conforme se espera que los precios continúen en la misma dirección que la del quiebre inicial. Dicho de otra forma, si los precios se mueven hacia arriba, cruzando los niveles de resistencia, se espera que siga una tendencia alcista. En correspondencia, si los precios caen por debajo de los niveles de soporte, se anticipa que seguirá una tendencia bajista.

ESTRATEGIAS ESPECULATIVAS: ÓRDENES STOP LOSS PROTECTORAS

Al usar cada una de estas estrategias, las y los traders especuladores podrían haber capitalizado a partir de oportunidades nuevas en el mercado al iniciar una posición de compra o venta, mientras que colocaran una orden stop loss protectora como manera de limitar las pérdidas. En la mayoría de los casos, las órdenes stop loss deberían iniciarse en cualquier momento en que las ideas originales en sustento de la operación se invalidasen. Esto es muy importante para quienes utilizan una estrategia especulativa, ya que los tamaños de posición tienden a ser mayores y las reversiones de mercado inesperadas pueden resultar rápidamente en pérdidas sustanciales cuando las posiciones no se gestionan apropiadamente.

Por ejemplo, al tratar con una estrategia de Fuga, la comunidad de especuladores expertos usará con frecuencia los niveles de soporte y resistencia previos como la mejor forma de establecer parámetros de stop loss o detener pérdidas. En el gráfico anterior, podemos ver que la congestión en una tendencia bajista de largo plazo resulta en la formación de resistencia.

Una vez que este nivel de resistencia se transgrede, los traders especuladores pueden identificar la siguiente dirección probable para la tendencia (alcista) y se pueden colocar órdenes stop loss por debajo de los bajos que precedieron al rally. La razón por la que los especuladores expertos con seguridad escogerán esta zona de precio como parámetro para detener pérdidas es por el hecho de que el quiebre de precio al alta no sería válido más si las valuaciones cayesen por debajo de este nivel en el futuro. Si esto ocurriera, sería prudente cerrar la posición con pérdidas, y buscar otras oportunidades especulativas en el mercado.

ESTRATEGIAS DE OPERACIÓN: ESPECULACIÓN

Las estrategias de especulación que se basan en los valores de indicadores (Ej.: SAR parabólica o Estocástico) vienen con lo que se llamaría una stop-loss “incluida”. Esto se debe al hecho de que las señales conflictivas de indicadores implicarán la fuerte necesidad de cerrar la posición (ya fuese esto rentable o exhibiendo pérdidas). Por ejemplo, una operación especulativa de compra que se base en una condición sobrevendida en Estocástico, requeriría cerrarse una vez que el indicador alcanzara el territorio de sobrecompra. De forma similar, una operación especulativa de venta que se base en una señal de SAR parabólica habrá de cerrarse una vez que el indicador descienda bajo los precios del gráfico:

En ambos de estos casos, el indicador de gráfico enviaría señales de venta que entrarían en conflicto con la posición abierta. Esto invalidaría la lógica subyacente que había creado la actitud de operación original y esto significa que el mercado ya no ofrece una ventaja favorable que tenga probabilidades de terminar en rentabilidad. Una vez que esto ocurre, es momento de cerrar la posición y de encontrar oportunidades nuevas en el mercado.

ESPECULACIÓN: OPERAR CON LA VOLATILIDAD DEL MERCADO

En el ejemplo de operación a continuación, examinaremos una operación especulativa que involucra la volatilidad del mercado. Después de un evento noticioso importante, el precio del oro comenzó a desplomarse:

Un especulador experto habría notado el momento negativo y habría iniciado posiciones de venta en $1,510 usando un gráfico de precio de 5 minutos. Una vez que las lecturas del indicador en Índice de Fortaleza Relativa (RSI) alcanzaran el territorio sobrevendido, las y los traders especuladores cerrarían la posición con ganancias.

Los traders especuladores siempre buscan la siguiente gran oportunidad, y otra operación de venta se hace aparente conforme los precios caen cruzando el soporte de línea de tendencia por segunda vez. Esto permitiría a los traders especuladores abrir nuevas posiciones de venta en $1,509.80

Entonces emerge una señal para cerrar la segunda operación de venta, conforme el precio del oro rompe por encima de la línea de tendencia bajista en las gráficas de 5 minutos. Esto cambia la presuposición de operaciones a alcista (en forma positiva y esto crea nuevo interés en posiciones de compra. En este ejemplo, los traders especuladores podrían abrir la tercera operación en tanto cerrasen simultáneamente la segunda operación.

Las señales para cerrar la tercera operación (posición de compra) se hacen aparentes conforme el valor de RSI comienza a aproximarse al territorio sobrecomprado. Los traders especuladores podrían entonces elegir cerrar la tercera operación para consolidar ganancias.

PSICOLOGÍA DEL TRADER ESPECULADOR

En la superficie, las estrategias especulativas parecen simples, a causa del hecho de que los traders cuentan con la habilidad de hacerse de las ganancias de todo un día en un par de minutos. En realidad, por el contrario, la implementación exitosa de estrategias de especulación puede crear retos inesperados, toda vez que no hay mucho espacio para errores. Por estas razones, deberá de entenderse que la especulación es apropiada solamente para ciertos tipos de personalidad.

Aquellas personas que serán especuladores exitosos, deberán de mostrar un alto nivel de disciplina, y tener la disposición de seguir los parámetros de un sistema de operación en todo momento. Esto es más fácil de decir que de hacer, ya que el mercado con frecuencia dará sorpresas que pueden dar al traste con expectativas iniciales. Se requiere frecuentemente que los especuladores tomen decisiones importantes sin dudar (o cuestionar sus decisiones en formas disruptivas). Al mismo tiempo, los especuladores son lo suficientemente flexibles para reconocer las diferencias entre una operación que está funcionando —y aquella que no lo hace—. A fin de cuentas, un especulador exitoso es una persona que puede funcionar con las fortalezas del mercado y salir de operaciones en momentos altamente favorables.

RESUMEN

- Los especuladores buscan generar ganancias de movimientos de precio pequeños en el mercado.

- La comunidad especuladora opera bajo la suposición de que es más fácil ganar a partir de ganancias pequeñas en el mercado, ya que la estrategia no requiere certeza en predicciones de mercado de largo plazo (lo que suele ser muy difícil de predecir).

- Los eventos noticiosos del mercado (eventos geopolíticos, informes económicos, o reportes de ganancias de compañías) pueden tener un impacto dramático a corto plazo en los precios, y estos eventos pueden crear oportunidades para que los traders usen la metodología especulativa.

- La mayoría de técnicas especulativas identifican movimientos extremos en el momento de precio. Los traders entonces eligen establecer una posición en la misma dirección (con metodología pro- o en seguimiento de tendencia) o en la dirección opuesta (una metodología contraria).

- Las metodologías de especulación son únicamente aptas para ciertos tipos de personalidad, y los traders exitosos deberán de mostrar un alto nivel de disciplina en todo momento.

- Las estrategias especulativas requieren que los traders monitoreen de cerca la estación de operaciones en todo momento, y que abran/cierren un gran número de posiciones (en comparación con los estilos de operación de más largo plazo).

- En la mayoría de los casos, los y las especuladoras se concentrarán en gráficos de 1 minuto o de 5 minutos. Es muy raro que un especulador monitoree periodos temporales de graficación que sean más extensos que 15 minutos.

- Los especuladores abren típicamente de tres a cinco operaciones al día, rápidamente alcanzan la rentabilidad (después de cubrir los costos operativos), y entonces cierran cada posición.

- Los especuladores emplean típicamente estrategias de análisis técnico como una forma para identificar configuraciones potenciales de operación. Las herramientas de análisis técnico populares para los especuladores incluyen: Bandas de Bollinger, niveles de soporte y resistencia, osciladores estocásticos, promedios móviles, puntos pivote y análisis de tendencia).

- Dados los riesgos magnificados que se asocian con las estrategias especulativas, los traders siempre deberán de implementar órdenes stop loss protectoras en sus posiciones.