El Connors RSI (CRSI) es un indicador empleado en análisis técnico que fue desarrollado por Larry Connors. El indicador en sí es en realidad un compuesto de tres componentes individuales: El bien conocido Índice de Fortaleza Relativa (RSI), El Largo Arriba/abajo (valor de racha de mercado), y la Tasa de Cambio (ROC). Todos estos componentes trabajan en combinación para crear un oscilador de momento que puede usarse para tomar decisiones de operación de corto plazo.

Como resultado, el Connors RSI puede ser una herramienta valiosa que se puede usar para construir estrategias intradía con una alta probabilidad de éxito. Las señales de operación se generan con base a lecturas de indicadores que caen entre los valores de 0 y 100. En términos generales, las lecturas de indicadores por debajo de 5 sugieren que los precios del activo están sobrevendidos (una señal de compra), mientras que las lecturas de indicador por encima de 95 sugieren que los precios de activos están sobrecomprados (una señal de venta).

No obstante, los cálculos definidos por usuario se pueden usar para alterar los parámetros por defecto en las plataformas más populares de operación del mercado.

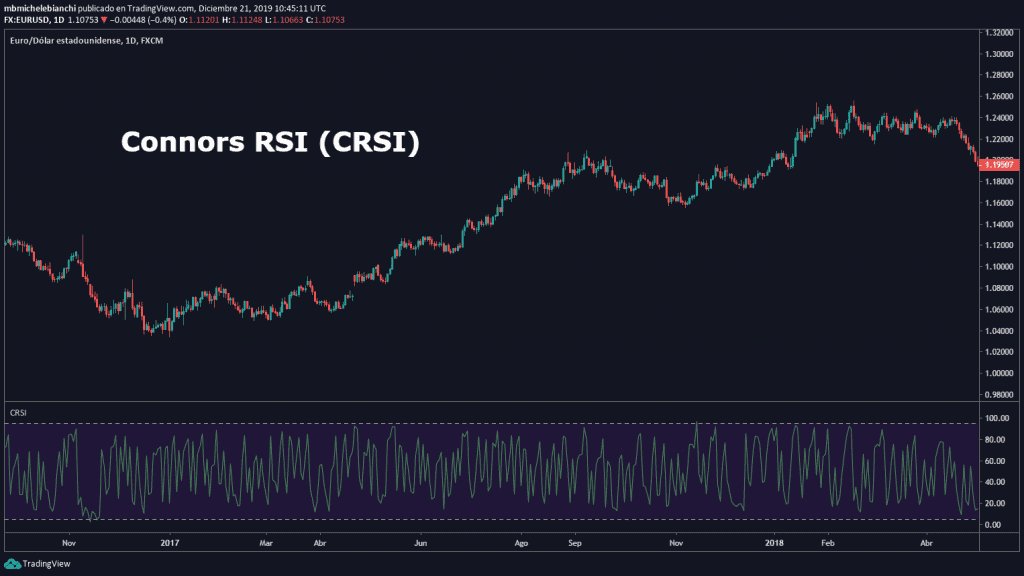

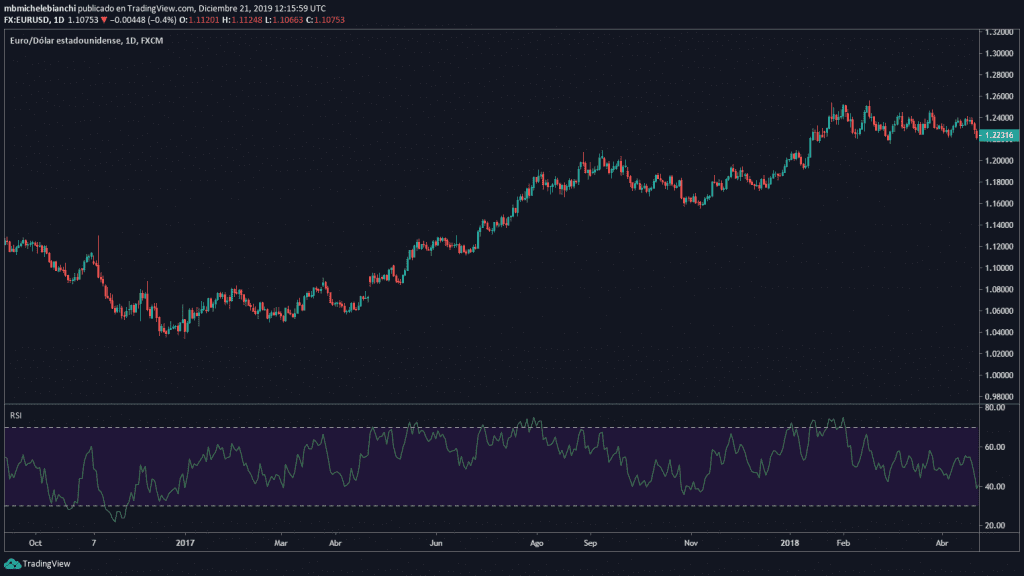

Para comenzar, las y los traders podrán encontrar útil el realizar una comparación visual entre el Connors RSI (mostrado arriba) y el RSI tradicional que desarrolló J. Welles Wilder en los 1970 (mostrado debajo):

A primera vista, podemos ver que el CRSI aparenta dar señales que son de más veloz movimiento y más volátiles. Hay cierta verdad en esta suposición, ya que el CRSI funciona con base a entradas que se concentran en cambios de precio de más corto plazo en el mercado. No obstante, cualquier sugerencia de que las señales enviadas por el indicador CRSI podrían ser más erráticas, sería errónea.

De hecho, los resultados de backtesting históricos muestran que las señales de operación con CRSI cuentan con una tasa de éxito mayor en el mercado. Las lecturas RSI tradicionales definen un indicador de medio rango de 30-70, donde la actividad del mercado por debajo de 30 implica condiciones de sobrevendido (una señal para comprar) y la actividad del mercado por encima de 70 implica condiciones de sobrecomprado (una señal para vender).

El CRSI mejora esta metodología al estirar el rango medio a extremos más amplios (con lecturas por debajo de 5 indicando condiciones de sobrevendido, y lecturas por encima de 95 indicando condiciones de sobrecompra). Este rango de indicador más profundo ayuda a reducir el número de señales de operación falsas, y por extensión, limita la posibilidad de pérdidas cuando se inician posiciones secuenciales a lo largo del tiempo.

Echemos un vistazo más cercano a la forma en la que el indicador CRSI logra esta tarea de superación relativa en desempeño al mercado, en comparación con sus contrapartes más tradicionales.

CÁLCULOS DE INDICADOR CRSI

Hay tres componentes principales que se emplean para calcular los valores mostrados en las lecturas subyacentes de Connors RSI:

- Índice de Fortaleza Relativa = RSI estándar que fue desarrollado previamente por J. Welles Wilder. Típicamente, los traders trazarán esto como un RSI de 3 periodos (lectura de indicador de corto plazo).

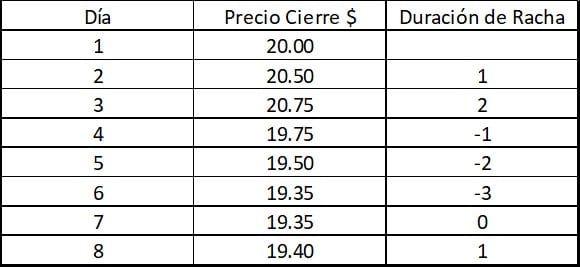

- Largo Arriba/Abajo = Intervalos de gráfico consecutivos durante los cuales el precio de un activo ha cerrado al alta (más alto que el intervalo temporal previo) o cerró a la baja (más bajo que en el intervalo temporal previo).

Se emplean números posititvos para representar valores de cierre hacia arriba, y se usan números negativos para representar valores de cierre a la baja. Si el activo cierra al mismo tiempo (sin cambio) durante intervalos de gráfico consecutivos, el Largo Arriba/Abajo es 0.

Para completar la entrada de este componente, el Connors RSI entonces toma una lectura RSI de corto plazo en el valor de racha Arriba/Abajo. Típicamente, los traders graficarán esto como un RSI de 2 periodos (lo cual es otra lectura de indicador de corto plazo).

- Tasa de Cambio = ROC define un periodo de tiempo de retrospectiva y usa su valor para calcular un porcentaje del número de intervalos que están por debajo del porcentaje de cambio de precio del intervalo temporal actual.

Finalmente, el cálculo de CRSI encuentra el valor promedio de todos los tres componentes del indicador:

CRSI (3, 2, 100) =

[ RSI (3 periodos) + RSI Largo Arriba/Abajo (2 periodos) + ROC (100) ] / 3

RESULTADOS DE PRUEBA EN RESPALDO

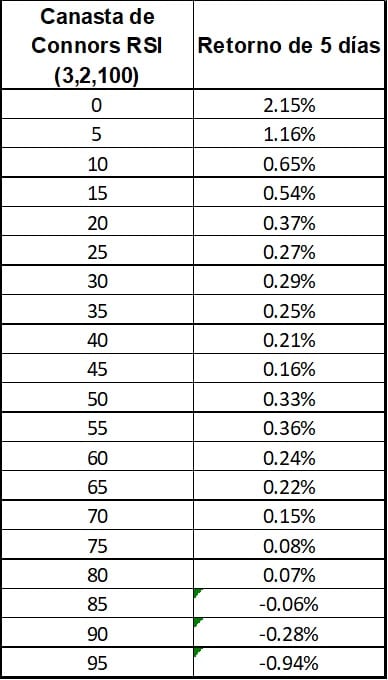

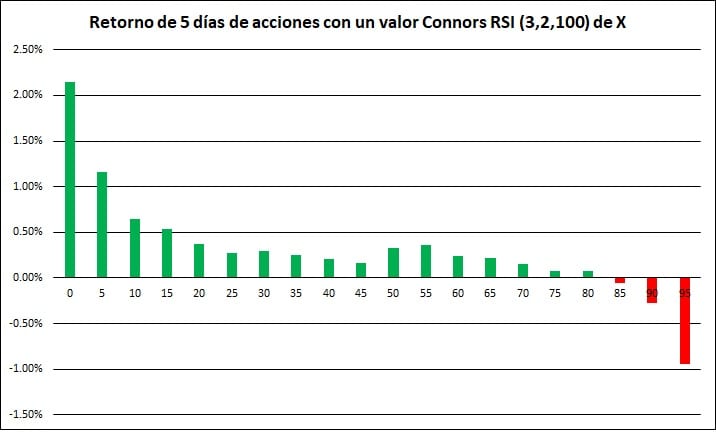

El Connors RSI se puede usar al operar con cualquier clase de activo (P. Ej.: acciones, criptomonedas, forex, etc.). No obstante, los resultados de backtesting históricos del mercado de acciones muestran cómo las lecturas en el indicador pueden predecir movimientos de precio futuros:

Cuando el valor de Connors RSI cae por debajo de 20, podemos ver que los retornos promedio del mercado durante los siguientes cinco días comienzan a aumentar sustancialmente. Las acciones que caen en la cesta 0 (con una lectura de indicador CRSI de 0 a 5) experimentaron ganancias de precio promedio de 2.15% durante las siguientes cinco sesiones de operaciones.

Se dio un comportamiento de precio inverso en el extremo superior del rango de indicador CRSI (condiciones con lecturas de indicador por encima de 80). Las acciones en esta categoría experimentaron pérdidas con caídas en la canasta de 95, promediando 0.94% durante las siguientes cinco sesiones de operaciones.

Para obtener una impresión visual de cómo estos números se distribuyen en todo el espectro CRSI, considere el gráfico a continuación:

Esencialmente, esto nos dice que las lecturas en el indicador CRSI pueden ser bastante apropiadas para detectar reversiones potenciales en el mercado. Una vez que las valuaciones de precio alcanzan extremos relativos (con lecturas por debajo de 5 o superiores a 95), las señales de operación se disparan, cosa que puede usarse para estructurar una actitud de posicionamiento de corto plazo en el mercado.

EJEMPLOS DE OPERACIÓN DE TIEMPO REAL: CONNORS RSI

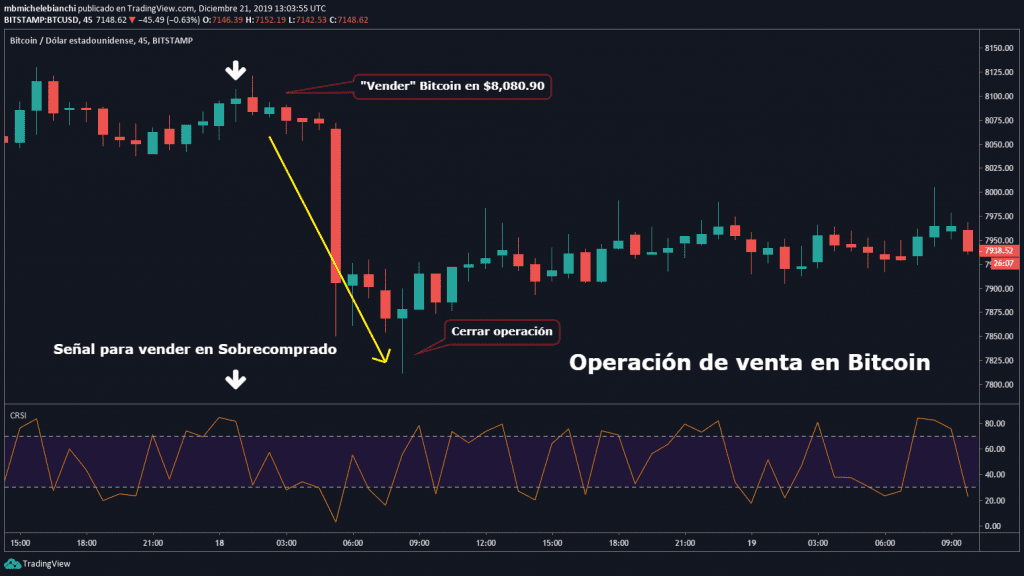

El Connors RSI se puede usar para encontrar lo mismo oportunidades de operación alcistas que bajistas en el mercado. En nuestro primer ejemplo, las señales de gráfico indican oportunidades para vender Bitcoin a $8,080.90. Las lecturas técnicas del indicador Connors RSI muestran señales de sobrecomprado, lo que sugiere que es probable que los precios desciendan.

Para la operación, los niveles de orden stop loss pueden fijarse en $8,120.50, que es el alto previo. Al mismo tiempo, la meta de ganancias deberá de alcanzar $7,860.50 para dar a nuestra operación una proporción de riesgo-recompensa favorable.

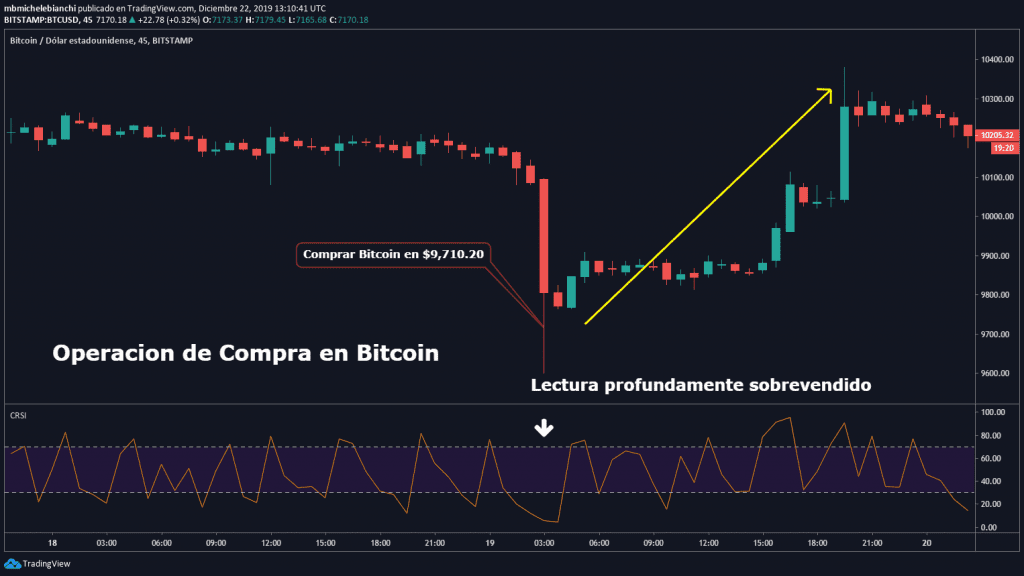

En nuestro segundo ejemplo de gráfico, podemos conseguir comprar en $9,710.20 siendo aquí una lectura profundamente de sobrevendido, que se puede encontrar en el Connors RSI. Esto nos permite dar una orden stop loss en $9,600.50 con una meta de ganancias en $10,350.10 en tanto que se mantega una proporción riesgo-ganancia favorable.

ESTRATEGIA DE OPERACIÓN CON CONNORS RSI

Para entender las señales básicas de operación que envía el Connors RSI, podemos tomar lecciones estratégicas del uso del indicador RSI tradicional. En la práctica, podemos ver que la mayoría de las mismas reglas tienden a ser relevantes y conforme las indicaciones básicas presentes en actividad de operación de “sobrecomprado” y “sobrevendido” siguen presentes.

Sin embargo, existen diferencias en el número de señales que se envían y la fortaleza (o intensidad) de las lecturas que el indicador genera. La diferencia central yace en los propios parámetros “sobrecomprado” y “sobrevendidos”, que se extienden a niveles más extremos.

Al final del día, esto significa que el indicador CRSI enviará menos señales de operación en comparación con el indicador RSI tradicional. Más, estas señales también contarán con una mayor probabilidad de exactitud en sus habilidades predictivas respectivas.

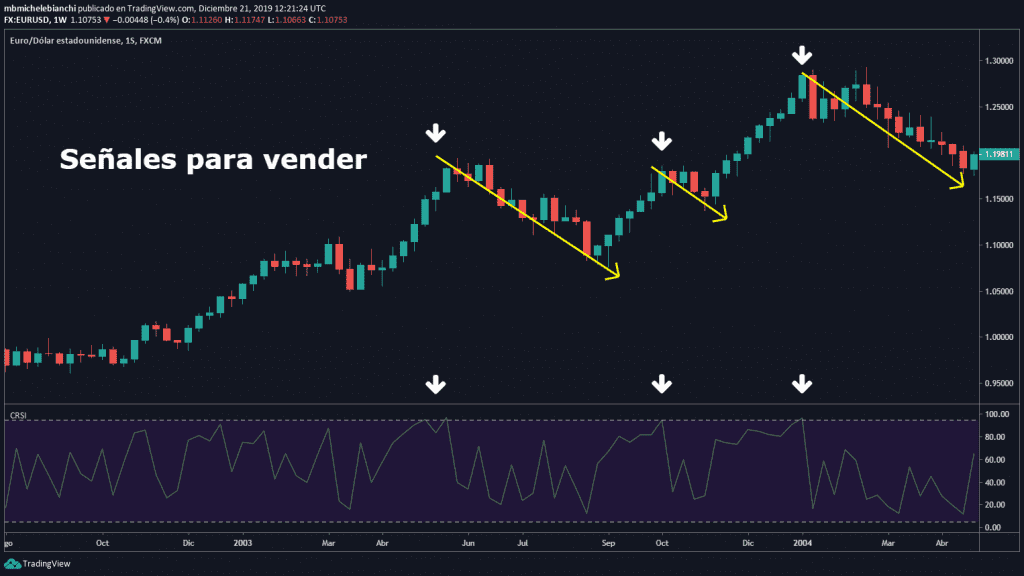

En el gráfico que se muestra arriba, hemos delineado una serie de señales de venta generadas por el Connors RSI. En tres ocasiones separadas, los rallies de precio al alza en el valor de activo causan que la lectura de CRSI ascienda superando el nivel 95. Esto sugiere que los inversores han asumido demasiado optimismo, y que los mercados tienen mayor probabilidad de comenzar una reversión a la baja.

En cada uno de estos casos, el activo dio en un alto de cambio y entonces comenzó a caer en línea con las proyecciones que dio el CRSI. También podemos ver que el seguimiento de la baja fue aún más sustancial en los primer y tercero ejemplos. En correspondencia, la consecución en el segundo ejemplo fue más bien limitada.

Como resultado, es claro que las y los traders deberán de ser relativamente agresivos al mover sus órdenes stop loss al usar la estrategia del indicador CRSI. Esto no habría de sorprender a nadie, dada la naturaleza de corto plazo de sus cálculos. Como regla general, los traders deberán de abrir posiciones con un parámetro de stop loss cerrado (30-60 pips), dependiendo de los niveles de soporte/resistencia presentes en su gráfico de precios). Los traders entonces podrán mover sus órdenes stop loss al punto “queda en tablas” una vez que la posición muestra ganancias de al menos 30 pips.

En los casos en donde hay consecución extendida (P. Ej.: el ejemplo de operación bajista con CRSI de los números uno y tres), esta metodología probablemente resultará en ganancias sustanciales en la posición. En correspondencia, los ejemplos de operación con limitada consecución de precio (O sea, el ejemplo de operación número dos) muy probablemente resultará en que la posición se detenga en el punto en tablas (sin ganancias / sin pérdidas). En el balance, esto muestra que el CRSI ofrece señales de venta altamente precisas con potencial de pérdida limitado.

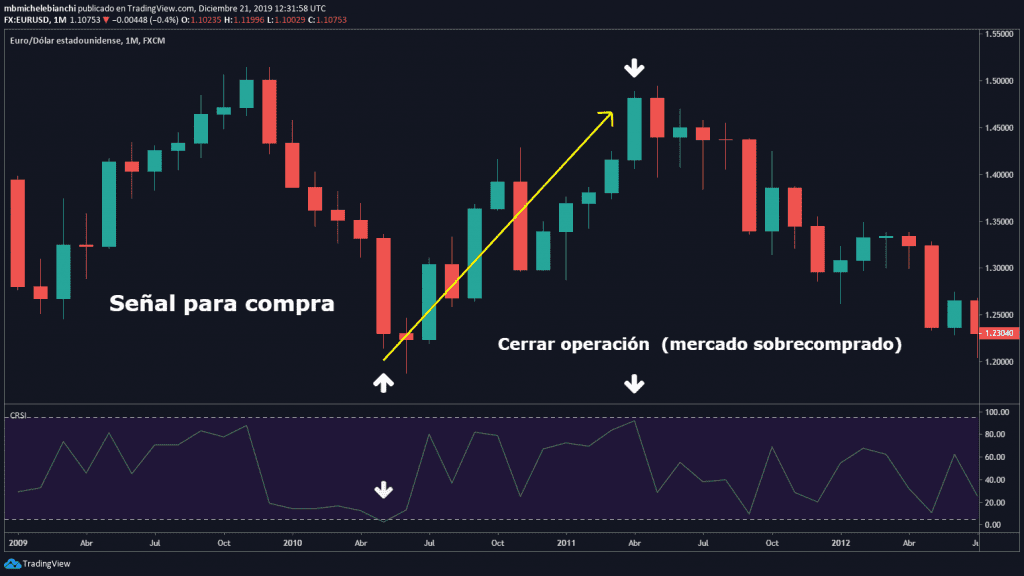

Por otra parte, podemos ver que el CRSI genera una señal de compra conforme el indicador cae por debajo del nivel de umbral inferior. Conforme la lectura de CRSI cae por debajo de 5, los inversores ya probablemente han sido demasiado pesimistas sobre los prospectos del instrumento, y los mercados con seguridad están listos para una reversión al alza en los precios.

Aquí, podemos ver que los precios en última instancia se mueven en la dirección proyectada por el CRSI (al alza). La comunidad de traders podría hacer que sus órdenes stop loss se movilizaran al punto de quedar en tablas, y continuar sustentando la operación hasta que el CRSI enviase su siguiente señal de operación. Eventualmente, esto ocurrió conforme las valuaciones forzaban una transgresión en el parámetro superior de CRSI (por encima del nivel 95). Esto alerta a los traders sobre condiciones de sobrecomprado (conforme los mercados tienen probabilidad de prepararse para una reversión). Al usar esta estrategia, las y los traders podrían haber capturado ganancias significativas mientras que experimentasen muy poca detracción en el proceso.

RESUMEN

- Connors RSI (CRSI) es un oscilador de momento que emplea los promedios de tres indicadores separados en sus cálculos.

- La lectura compuesta refleja los promedios encontrados en el Índice de Fortaleza Relativa (RSI), el Largo Arriba/Abajo (valor de racha del mercado), y la Tasa de Cambio (ROC).

- Las lecturas por encima de 95 indican condiciones de sobrecomprado (señal para vender), mientras que las lecturas por debajo de 5 indican condiciones de sobrevendido (señal para comprar).

- Las estrategias de operación que usen paradas con límites pueden ayudar a los traders a limitar el riesgo a la vez que maximizan la posibilidad de recompensa (rentabilidad) en cada operación.

- Los resultados de prueba en respaldo muestran que la lectura del indicador combinado CRSI tiende a superar estrategias que usan el indicador RSI tradicional que desarrolló J. Welles Wilder.

- En suma, el Connors RSI es una herramienta valiosa que se puede usar para construir estrategias intradía con tasas de riesgo/recompensa favorables y con una alta probabilidad de éxito.